News

文化品牌

“抽屉和谈”指买卖两边正在台面和谈之外,暗里签订且未向披露的弥补和谈或商定。其内容往往涉及对公开条目的变通、弥补好处放置或额外前提,由于不想让监管和其他股东晓得,故锁正在“抽屉”里。从本次海川智能控股权让渡来看,郑锦康和中晶智芯除了通知布告披露的和谈,能否还存正在如许的现蔽商定,需要连系买卖动机、两边关系及雷同案例进行合理猜测。

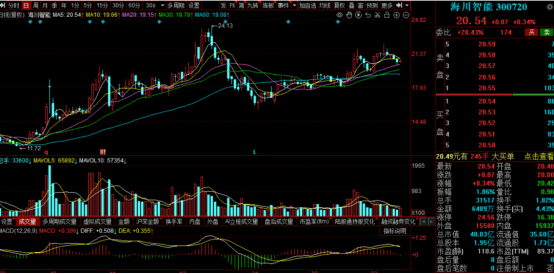

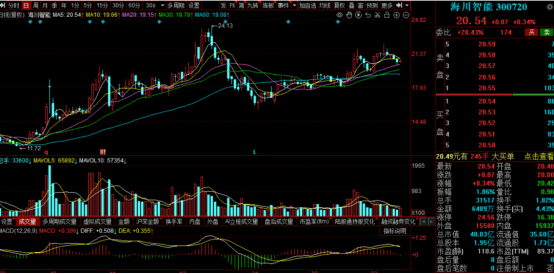

市场遍及解读认为,引入昆山国资意味着海川智能无望获得“注入+转型”的想象空间,公司的财产地位和估值将大大提拔。这种预期鞭策下,海川智能股价走势显著强于大盘。同类案例也表白,节制权变动往往能带来短期股价上涨。据统计,涉及节制权变动的公司股价平均上涨约18%,跑赢同期大盘。

正在新旧控股股东交替之际,海川智能原有从动衡器营业的前景仍是关心核心之一。分析来看,公司保守从业规模较小且增速无限。从动衡器属于工业计量配备的细分市场,国内合作者浩繁,产物同质化程度提高,近年来行业增速趋缓。海川智能虽正在国内该范畴有必然出名度,但受下逛食物等行业投资周期影响,业绩波动较大。2020—2021年公司曾抓住设备更新需求业绩大涨,但2022年起盈利回落凸显从业增加乏力。若是没有外部鞭策,估计公司衡器营业将来将以低速不变为从,难以恢复前几年的高增加。好正在公司并无较着债权承担,从停业务仍有盈利,存量营业为转型供给了现金流支持。此外,公司近年切入的聪慧水务范畴属于新兴市场,如能构成成熟产物和订单,或对从业构成必然弥补。不外短期内,海川智能存量营业更多仍饰演“现金牛”脚色,其稳健运营将为新店主的计谋结构供给根本保障。郑锦康对赌三年1亿元利润的许诺,也意味着他对现有营业维持当前规模的盈利是有决心的。

虽然正式和谈中曾经包含业绩许诺,但疑惑除两边暗里就某些细节告竣分歧。例如,若是现实盈利超出预期,受让方能否会赐与郑锦康额外励?或者若是业绩未达标但原股东已极力,受让方能否同意恰当放宽弥补要求?这些都有可能以口头或暗里书面形式商定。不外,这类放置往往难以具有法令效力,更可能是上或贸易上的谅解,严酷来说不属于典型的“抽屉和谈”。实正的抽屉和谈多指违反监管披露要求的躲藏和谈。若额外好处输送或减免权利的内容一旦具备合同要件且未披露,则属于违规。例如,假设两边私签和谈:若海川智能成功引入某项目导致原营业未达许诺利润,则郑锦康弥补义务免去——这较着影响投资者对买卖的判断,却未正在通知布告中披露,就形成消息披露严沉脱漏。

好处输送指以荫蔽买卖的体例将上市公司好处转移给特定方或反向输送好处给买卖对方。正在节制权让渡中,常见的有商定将来上市公司向原股东或其指定方采购资产、供给贷款、等,以弥补原股东让渡节制权的“丧失”或满脚受让方收购的资金需求。若是这些放置未正在买卖演讲书中披露,无疑属于抽屉和谈。有的大股东概况低价出售节制权,但黑暗商定上市公司随后高价收购其联系关系资产,从而变相拿回差价好处。

更主要的是,通过此次并购,昆山国资可将优良半导体项目或资产植入海川智能的平台,实现相关营业的快速上市和规模化成长。这一运做思正在市场上并非孤例——不少保守制制业上市公司近年引入新从后纷纷向新能源、芯片等抢手财产转型,构成价值沉估。对于昆山而言,控股海川智能也有帮于将珠三角的制制业经验取长三角的半导体资本相连系,推进区域协同成长。

海川智能目前市值约40多亿元,壳价值适中,收购成本(9。99亿元)对于昆山国资体量而言可承受,且公司没有复杂债权承担,更易于后续本钱运做。

半导体财产是当今我国最受关心的计谋性行业之一。正在国际科技合作和供应链平安的布景下,国度和处所近年鼎力支撑半导体及集成电财产的成长。昆山做为县级市的工业强市,早正在“十三五”期间就提出打制千亿级半导体财产集群的方针,吸引了晶圆制制、封测、设备材料等一批项目落户。此次由昆山国资从导设立的中晶智芯出手并购海川智能,恰是处所财产投资海潮的缩影。一方面,借帮本钱市场“借壳”运做能够敏捷获取上市平台,加速半导体项目标融资取扩张;另一方面,也反映出当前监管相对支撑财产本钱并购上市公司,相关政策有所松绑,“壳费”大幅降低使此类买卖愈加活跃。正在此大布景下,处所财产基金积极“走出去”整合全国资本。

基于以上逻辑,能够预期中晶智芯入从后将正在海川智能展开一系列本钱运做,以实现其计谋企图。资产注入是市场最为等候的标的目的之一。终究海川智能目前的从业取半导体相距较远,新控股股东很可能成心借帮上市公司平台拓展新的财产标的目的。若是将来几年内中晶智芯或其联系关系企业将半导体类资产拆入海川智能,这将形成一次严沉的资产沉组买卖,有可能本色上形成“借壳上市”(沉组上市)。

正在本文上篇中,笔者细致解读了海川智能控股权让渡的买卖焦点内容,包罗股权让渡和谈、表决权放弃和谈、业绩对赌(业绩许诺)条目、要约收购权利、董事会改组、中小股东好处,而且对新股东中晶智芯及其收购行为对计谋放置进行了阐发解读。正在本篇中,笔者将继续为列位读者分解收购方的计谋企图,预测新店主将来可能的本钱运做体例,而且从现有营业增加前景、将来营业转型标的目的、本钱市场反映解读等方面阐发海川智能的将来成长前景。同时合理猜测买卖方之间能否存正在“抽屉和谈”。

这是抽屉和谈中最常见也最具风险的类型,即概况上股权让渡完成,但暗里商定日后再由让渡方或指定第三方将股份回购,现实上变相保留了原节制权。

中晶智芯成立时间很短,背后股东有昆山市国资平台和半导体财产投资人;郑锦康做为原始股东,套现部门股份但仍保留近20%股权且对3年业绩兜底,看起来像是“半退出半合做”的姿势。这种环境下,两边的公开和谈曾经相当全面地商定了各自权责,那么能否还有需要或动机签定抽屉和谈呢?

针对本起海川智能买卖,目前未发觉雷同线索。中晶智芯明白声明本次收购资金来历为自有资金,不存正在间接或间接来历于上市公司及其联系关系方的景象,也无通过资产措置获取资金的环境。这表白受让方并未利用上市公司资本来完成收购,解除了常见的好处输送径。同时,原股东若通事后续联系关系买卖获利,也需要新控股股东共同。从国资股东的合规性和审计束缚看,自动参取好处输送的可能性较低。

不外,需要看到的是,当前股价高企次要反映了预期溢价。后续若资产注入等利好落地,股价无望进一步鞭策;反之若进展不及预期,也存正在回调风险。因而,机构投资者会亲近关心新店主入从后的具体动做以及公司业绩兑现环境。

正在这一过程中,上市公司原股东、收购方以及中小股东的好处均衡也至关主要。本次海川智能买卖案例中,通过和谈让渡+表决权放弃确保节制权平稳交代且规避了要约收购权利;通过定金分期和业绩对赌均衡了买卖两边风险,保障了上市公司好处;正在国资监管、公司管理、中小股东等方面也均有所放置,满脚现行法令律例的要求。能够预见,正在监管部分的关心下,本次买卖的后续实施(如买卖所合规确认、股东大会改组董事会等)将按部就班完成。中晶智芯入从后,需要继续依法合规地履行消息披露权利和股东义务,正在实践中兑现其对上市公司成长的许诺。将来,跟着买卖的完成和可能的资产沉组落地,海川智能可否成功转型值得等候。但无论若何,依法合规运营将是公司久远成长的基石,也是全体股东好处的最无力保障。

按照《上市公司严沉资产沉组办理法子》,上市公司采办、出售资产达到必然比例,就形成严沉资产沉组,需要履行严酷的消息披露和审批法式。判断尺度包罗标的资产的总资产、净资产、停业收入、海川智能目前规模较小,若引入半导体营业资产,极易跨越这些比例阈值。此外,若是该买卖导致上市公司从停业务发生底子性改变,以至导致原现实节制人变化(本案中节制权已变动),则可能被认定为沉组上市(俗称借壳)。证监会对借壳上市历来监管严酷,要求等同IPO的审核尺度,规范运做等进行审查。

本次节制权变动动静发布后,本钱市场赐与了强烈热闹反映。海川智能股票正在3月15日停牌一天后于3月17日复牌即封上涨停,当日股价上涨20%至24。86元,市值增至约48。45亿元。随后3月18日股价高开继续上扬,可见投资者对引入计谋股东持较着乐不雅立场。

另一种抽屉和谈可能涉及公司管理,即虽然郑锦康概况放弃表决权,但暗里商定对某些严沉事项保留协商权或否决权。这雷同于现实节制权的现性保留。例如,两边也许商定上市公司正在严沉资产沉组、严沉投资时,需征得郑锦康同意;或者郑锦康能够以参谋身份影响董事会决策等。若是存正在如许的和谈,就意味着郑锦康仍对公司有本色影响力,现实节制关系并未完全转移。而按照证券法和监管,上市公司现实节制人必需照实披露,不克不及通过暗里和谈藏匿不报。若是郑锦康正在幕后保留节制权,不只消息披露违规,还可能形成对中小股东的。就目前披露看,郑锦康已许诺不干涉公司节制权,新控股股东股权了了,不存正在较着让渡不完全的迹象。当然,应关心后续公司董事会、高管的人事放置。若郑锦康或其仍然占领要职且受让方对其决策言听计从,那么有可能存正在未公开的默契。但若中晶智芯委派新的办理层接管公司,则暗藏管理和谈的可能性就降低。以现实环境猜测,中晶智芯做为控股股东应会改组董事会并从导运营,但为了确保业绩许诺达标,可能保留部门原办理团队,这更可能是一种贸易合做放置(例如签定聘用和谈、参谋和谈)而非抽屉和谈,由于相关人事情动和聘用消息都需公开披露,无法长久坦白。

正在海川智能案例中,郑锦康将来能否可能从头取得节制权?按公开许诺,他已明言不再谋求节制权。若背地里取中晶智芯商定了某种前提下他可回购股份或沉掌节制,这将间接违反许诺函和消息披露权利,风险极大。考虑到中晶智芯有国资布景,短期内即退出并将节制权返还原从的可能性较低——国资平台凡是肩负财产结构使命,不大会做“过桥情面”生意。并且郑锦康已拿到近10亿现金,若要回购股份势需要拿出划一价款以至更高,因而,存正在抽屉回购和谈的可能性相对不大。更况且,一旦实有此放置,两边公开许诺皆属虚假陈述,一经查实将面对峻厉惩罚。基于这些要素判断,本案黑暗商定股权未来返还原从的几率很低。

海川智能虽从业不属半导体,但其所处的工业配备制制范畴取半导体设备有必然共通之处——都涉及细密机械和从动化节制,这为将来切换赛道供给了根本。

最初,对于抽屉和谈的效力,有概念认为只需抽屉和谈是两边实正在志愿且不损害他人好处,该当认定无效。也有概念认为,此类和谈损害了不特定投资者的权益,了市场次序取买卖平安,应属无效。监管机构和司法机关正在考量抽屉和谈效力时,往往以和谈各方意义暗示能否实正在、能否违反强制性法令律例、能否公序良俗并连系当事人订立合同时的客不雅目标、订立布景等进行分析调查并认定。一旦认定无效,和谈各方不只无法按和谈实现目标,还可能陷入法令胶葛和制裁。财产本钱加快向计谋新兴财产汇聚。正在监管激励财产并购、壳资本买卖成本降低的下,越来越多保守上市公司通过引入新股东实现转型。统计显示,截至3月17日本年已有近40家A股公司颁布发表大股东或实控人变动,此中不乏国资和行业龙头参取,激发多只牛股呈现。这申明本钱市场正在鞭策财产优化升级中正阐扬积极感化。通过并购沉组,保守产能得以嫁接到新兴财产,实现“腾笼换鸟”;而新兴财产企业借壳上市,则加快了融资和扩张程序。海川智能引入昆山国资,不只是珠三角制制业取长三角半导体财产的一次跨区域融合,也为佛山等珠江西岸制制业企业若何更好操纵外部本钱和资本,打破本身成长天花板带来了。

除了间接注入资产,中晶智芯还可能鞭策上市公司定向增发或并购同业业公司,以敏捷做大做强半导体相关营业。正在管治方面,新股东曾经打算改组董事会并控制运营从导权,估计将引入半导体范畴专业办理团队和手艺人才,为公司计谋转型保驾护航。当然,任何资产沉组和证券刊行尚需履行监管审批法式,目前尚未有通知布告明白注入方案。但各种迹象表白,中晶智芯的最终方针绝非仅满脚于财政投资收股息,而是志正在通过本钱运做+财产整合,将海川智能打形成其半导体邦畿的主要载体。这也注释了为何市场将此次买卖解读为“芯片借壳”的又一案例,投契资金提前涌入,鞭策股价持续涨停。

海川智能做为创业板上市公司,壳资本质量较好。公司股权相对集中、无控股权胶葛,从业资产相对清晰,这为成功实施并购和后续资产注入创制了前提。比拟于新设公司IPO,借壳上市能够大幅节约时间成本并规避IPO不确定性。

扫二维码用手机看